Nhiều doanh nghiệp thường mua hàng hoặc thuê dịch vụ từ cá nhân không có hóa đơn, chứng từ. Vậy làm thế nào để những khoản chi này được coi là chi phí hợp lý khi tính thuế thu nhập doanh nghiệp (TNDN)? Bài viết của Lạc Việt sẽ hướng dẫn cách ghi nhận chi phí hợp lý không có hóa đơn, điều kiện tính thuế TNDN và cách tính thuế thu nhập cá nhân (TNCN) đối với các chi phí này.

Chi phí hợp lý của doanh nghiệp là gì?

Chi phí hợp lý của doanh nghiệp là những khoản chi tiêu thực tế trong hoạt động sản xuất kinh doanh và có đầy đủ hóa đơn, chứng từ hợp lệ, được chấp nhận khi tính thuế thu nhập doanh nghiệp (TNDN). Để một chi phí được coi là hợp lý, cần phải đáp ứng các tiêu chí sau:

- Phục vụ hoạt động kinh doanh: Chi phí phải liên quan trực tiếp đến hoạt động sản xuất, kinh doanh của doanh nghiệp, như mua nguyên vật liệu, trả lương cho nhân viên, chi phí quảng cáo, chi phí thuê mặt bằng, v.v;

- Có đầy đủ chứng từ hợp pháp: Các chi phí phải được chứng minh bằng hóa đơn, chứng từ hợp pháp như hóa đơn giá trị gia tăng (VAT), hóa đơn bán hàng, biên lai thu tiền. Trong trường hợp không có hóa đơn, doanh nghiệp cần có giấy tờ khác chứng minh giao dịch, chẳng hạn như hợp đồng thuê mướn, biên bản bàn giao công việc;

- Được ghi nhận trong sổ sách kế toán: Mọi khoản chi phí cần được ghi chép đầy đủ, chính xác và đúng thời điểm trong sổ sách kế toán của doanh nghiệp;

- Theo quy định của pháp luật: Chi phí phải tuân thủ các quy định hiện hành về thuế và kế toán, bao gồm các giới hạn chi phí mà pháp luật đặt ra cho một số loại chi phí như chi phí quảng cáo, chi phí tiếp khách, chi phí đào tạo.

Những khoản chi phí hợp lý này sẽ được trừ vào tổng doanh thu của doanh nghiệp để tính ra thu nhập chịu thuế, từ đó xác định số thuế thu nhập doanh nghiệp mà doanh nghiệp phải nộp cho nhà nước.

➦ Xem chi tiết: Chi phí hợp lý là gì?

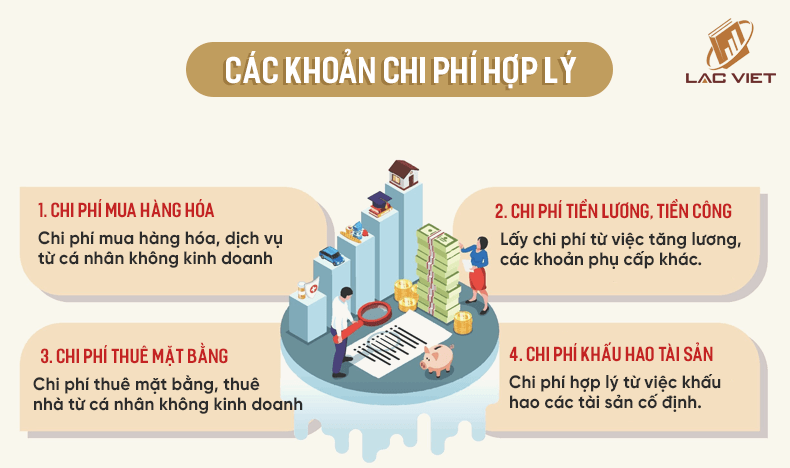

Cách khoản chi phí hợp lý không cần hóa đơn của doanh nghiệp

Trong quá trình hoạt động kinh doanh, nhiều doanh nghiệp phải chi tiêu cho các khoản không có hóa đơn, chứng từ. Tuy nhiên, vẫn có một số khoản chi phí hợp lý mà doanh nghiệp có thể ghi nhận mà không cần hóa đơn, Lạc Việt sẽ liệt kê một số loại chi phí hợp lý không cần hóa đơn thường gặp:

1. Chi phí mua hàng hóa, dịch vụ từ cá nhân không kinh doanh

Khi doanh nghiệp mua hàng hóa hoặc sử dụng dịch vụ từ các cá nhân không kinh doanh, không có hóa đơn VAT, doanh nghiệp vẫn có thể ghi nhận chi phí hợp lý bằng cách lập bảng kê mua hàng theo mẫu quy định tại Thông tư 78/2014/TT-BTC.

Bảng kê này phải có đầy đủ thông tin về người bán, mô tả hàng hóa hoặc dịch vụ, số lượng, giá trị và có chữ ký của người bán. Đồng thời, doanh nghiệp cần lưu giữ các chứng từ khác như hợp đồng mua bán, biên bản bàn giao hàng hóa, dịch vụ và chứng từ thanh toán (phiếu chi, ủy nhiệm chi).

2. Chí phí từ tiền lương, tiền công

Đây là cách mà các doanh nghiệp thường áp dụng, nhưng nếu không hiểu rõ và thực hiện chặt chẽ, có thể gặp nhiều rủi ro, dễ bị loại trừ khi quyết toán:

Tăng lương cho người lao động

- Mức lương tối thiểu phải đáp ứng hoặc vượt mức lương tối thiểu vùng hiện tại;

- Khi tăng lương, cần lưu ý đến thuế thu nhập cá nhân của người lao động.

Tăng các khoản phụ cấp

- Phụ cấp ăn trưa, ăn ca: Tối đa 730.000đ/người/tháng, nếu doanh nghiệp tự tổ chức nấu ăn cho người lao động, toàn bộ chi phí tiền ăn sẽ được khấu trừ;

- Phụ cấp trang phục lao động: Tối đa 5.000.000đ/năm;

- Đóng đầy đủ các khoản BHXH, BHYT, BHTN: Đảm bảo người lao động được hưởng đầy đủ quyền lợi bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp;

- Các khoản phụ cấp phúc lợi: Bao gồm chi phí ma chay, hiếu hỉ, bảo hiểm, thăm hỏi ốm đau, nghỉ mát,… Các khoản này được trừ tối đa trong một năm bằng trung bình một tháng tiền lương tại doanh nghiệp.

Thưởng cho người lao động có thành tích xuất sắc hoặc có những đóng góp đột phá trong doanh nghiệp.

3. Chi phí công tác phí

Chi phí công tác phí cho nhân viên đi công tác cũng có thể được ghi nhận là chi phí hợp lý mà không cần hóa đơn nếu doanh nghiệp có đầy đủ chứng từ sau:

- Quyết định cử đi công tác của người có thẩm quyền;

- Bảng kê chi tiết chi phí công tác, bao gồm chi phí đi lại, ăn ở, công tác phí;

- Chứng từ thanh toán công tác phí (phiếu chi, ủy nhiệm chi, phiếu thanh toán).

4. Chi phí thuê nhà, thuê mặt bằng

Khi doanh nghiệp thuê nhà hoặc mặt bằng từ cá nhân không kinh doanh, không có hóa đơn VAT, doanh nghiệp cần chuẩn bị các chứng từ sau để chi phí này được coi là hợp lý:

- Hợp đồng thuê nhà, thuê mặt bằng ký kết giữa doanh nghiệp và chủ nhà;

- Biên lai thu tiền thuê nhà, thuê mặt bằng;

- Chứng từ thanh toán tiền thuê nhà, thuê mặt bằng (phiếu chi, ủy nhiệm chi);

- Đối với các khoản tiền thuê có giá trị lớn, doanh nghiệp cần khấu trừ thuế thu nhập cá nhân (TNCN) của chủ nhà và nộp vào ngân sách nhà nước.

5. Chi phí khuyến mại, giảm giá hàng bán, hàng lỗi

Các khoản chi phí liên quan đến khuyến mại, giảm giá hàng bán, hoặc xử lý hàng lỗi không cần hóa đơn nhưng doanh nghiệp cần:

- Có chương trình khuyến mại, giảm giá hàng bán được phê duyệt và thông báo cho cơ quan thuế theo quy định;

- Biên bản ghi nhận hàng lỗi, hàng hỏng được lập với sự tham gia của các bên liên quan;

- Chứng từ thanh toán các khoản chi phí liên quan đến xử lý hàng lỗi, khuyến mại (phiếu chi, ủy nhiệm chi).

6. Chi phí khấu hao tài sản cố định

Doanh nghiệp có thể giảm thời gian khấu hao tài sản cố định (TSCĐ) trong doanh nghiệp đến mức thấp nhất. Tuy nhiên, chi phí khấu hao tài sản cố định không cần hóa đơn nhưng phải tuân thủ theo quy định về khấu hao tài sản cố định của pháp luật.

Ví dụ: Máy móc sản xuất có khung thời gian khấu hao TSCĐ từ 7 đến 12 năm => Doanh nghiệp có thể chọn khấu hao trong 7 năm thay vì 9 hay 12 năm.

Ngoài ra, doanh nghiệp có thể xem xét lại thời gian phân bổ chi phí cho các công cụ dụng cụ để đảm bảo phân bổ chi phí một cách hợp lý và tối ưu.

Điều kiện tính thuế TNDN và cách tính thuế TNCN đối với chi phí hợp lý

1. Chi phí mua hàng hóa từ người dân tự sản xuất, đánh bắt

Để xác định chi phí hợp lý khi tính thuế thu nhập doanh nghiệp, cần đáp ứng điều kiện sau:

- Bảng kê mẫu số 01/TNDN: Đính kèm vào hồ sơ chứng từ (áp dụng cho việc mua hàng của người dân tự sản xuất, đánh bắt bán ra, không áp dụng cho việc mua hàng từ thương lái).

Cách để tính thuế TNCN:

Miễn thuế TNCN: Thu nhập của người dân tham gia sản xuất nông nghiệp, đánh bắt thủy sản, nuôi trồng, lâm nghiệp, làm muối được miễn thuế TNCN nếu đáp ứng các điều kiện sau:

- Người dân thực tế cư trú tại địa phương (đối với đánh bắt thủy sản không phụ thuộc nơi cư trú);

- Sản phẩm chưa được chế biến hoặc chỉ được xử lý sơ bộ như làm sạch, phơi sấy, bóc vỏ, tách hạt, ướp muối, cắt, bảo quản lạnh và các phương pháp bảo quản thông thường khác;

- Có quyền sử dụng đất, thuê đất, quyền sử dụng mặt nước, thuê mặt nước và trực tiếp tham gia lao động, sản xuất nông nghiệp, đánh bắt thủy sản, nuôi trồng, lâm nghiệp, làm muối.

➦ Có thể bạn quan tâm: Công cụ Tính thuế thu nhập cá nhân online

2. Chi phí mua tài sản và thuê dịch vụ từ cá nhân không kinh doanh, cá nhân kinh doanh, hộ kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống

Để xác định chi phí hợp lý khi tính thuế thu nhập doanh nghiệp, cần đáp ứng điều kiện sau:

- Bảng kê mẫu số 01/TNDN: Kèm theo hồ sơ chứng từ (hợp đồng, biên bản, chứng từ thanh toán, v.v.).

Cách tính thuế TNCN:

- Mua tài sản từ cá nhân không kinh doanh: Không chịu thuế TNCN;

- Thuê dịch vụ từ cá nhân không kinh doanh: Khấu trừ thuế TNCN 10% theo diện tiền lương, tiền công;

- Mua tài sản, thuê dịch vụ từ cá nhân kinh doanh, hộ kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống: Không chịu thuế TNCN.

3. Chi phí mua hàng và dịch vụ từ cá nhân kinh doanh, hộ kinh doanh có doanh thu trên 100 triệu đồng/năm

Để xác định chi phí hợp lý khi tính thuế thu nhập doanh nghiệp, cần đáp ứng điều kiện sau:

- Hóa đơn đi kèm hồ sơ chứng từ bao gồm: Hợp đồng, biên bản giao hàng, chứng từ thanh toán, v.v.

Cách tính thuế TNCN:

Cá nhân kinh doanh, hộ kinh doanh tự kê khai thuế: Thuế TNCN tính theo tỷ lệ trên doanh thu như sau:

- Cung cấp dịch vụ: 2% trên doanh thu;

- Mua bán hàng hóa: 0.5% trên doanh thu.

4. Chi phí thuê lao động thời vụ, giao khoán

Điều kiện để tính vào chi phí hợp lý khi tính thuế TNDN:

- Cần có hợp đồng lao động thời vụ, giao khoán và các chứng từ thanh toán hợp lệ.

Cách tính thuế TNCN Khấu trừ thuế TNCN:

- Áp dụng theo diện tiền lương, tiền công với thuế suất 10%.

5. Chi phí thuê tài sản của cá nhân (thuê ô tô, thuê nhà)

Điều kiện để tính vào chi phí hợp lý khi tính thuế TNDN:

- Giấy nộp tiền thuế: Chứng từ xác nhận đã nộp thuế;

- Chứng từ thanh toán: Các giấy tờ thanh toán hợp lệ như phiếu thu, hóa đơn thanh toán;

- Hợp đồng cho thuê tài sản: Hợp đồng thuê tài sản có đầy đủ chữ ký của hai bên và nội dung rõ ràng;

- Bản sao CCCD của chủ nhà: Bản sao chứng minh nhân dân hoặc căn cước công dân của người cho thuê.

Cách tính thuế TNCN:

Đối với hợp đồng thuê tài sản dưới 100 triệu đồng/năm:

- Không chịu thuế TNCN;

- Không chịu thuế GTGT;

- Không chịu lệ phí môn bài.

Đối với hợp đồng thuê tài sản trên 100 triệu đồng/năm:

- Chịu thuế môn bài dựa trên doanh thu;

- Chịu thuế GTGT với mức 5% trên doanh thu;

- Chịu thuế TNCN với mức 5% trên doanh thu.

Một số câu hỏi thường gặp về chi phí hợp lý không có hóa đơn

1. Cách lấy chi phí hợp lý cho doanh nghiệp?

Để lấy chi phí hợp lý cho doanh nghiệp, bạn cần đảm bảo chi phí có hóa đơn, chứng từ hợp pháp, liên quan trực tiếp đến hoạt động kinh doanh của doanh nghiệp.

2. Cách để phân biệt chi phí hợp lý và chi phí không hợp lý?

Chi phí hợp lý là những chi phí có đủ giấy tờ, phục vụ trực tiếp cho kinh doanh và không vượt mức quy định. Ngược lại, chi phí không hợp lý là những chi phí thiếu hóa đơn, không phục vụ cho kinh doanh hoặc vượt mức quy định, ví dụ như chi phí mua sắm cá nhân không có hóa đơn.

3. Chi phí thuê nhân công ngoài không có hóa đơn có được tính vào chi phí hợp lý khi tính thuế TNDN không?

Chi phí thuê nhân công ngoài không có hóa đơn có thể được tính vào chi phí hợp lý khi tính thuế TNDN, nhưng cần phải đáp ứng một số điều kiện và chuẩn bị một số chứng từ phù hợp.

Trên đây là hướng dẫn của Lạc Việt về các khoản chi phí hợp lý và cách ghi nhận cho những loại hàng hóa thiếu hóa đơn. Các cá nhân và doanh nghiệp nên chú ý các điểm quan trọng này để đảm bảo hoạt động kinh doanh của mình hoàn toàn phù hợp với quy định pháp luật, hoặc có thể liên hệ với chúng tôi để được giải đáp.